银行从业资格《个人理财》第四章:新股申购

推荐:2013银行从业辅导专业套餐八折优惠!  2013年银行从业最新辅导招生简章

2013年银行从业最新辅导招生简章

(四)新股申购类理财产品

1.新股申购产品产生背景

由于我国新股发行制度上的不完善和新股供应上的稀缺性,我国资本市场的新股发行在一级市场和二级市场存在无风险收益,但在当前的制度下,普通投资者无法参与新股配售,即使参与网上配售受资金量的限制也很难中签。所以为了给普通投资者提供投资新股的平台和分享低风险收益的机会,各银行设计了通过信托计划将普通投资者资金集合起来集中申购新股的理财产品。

2.新股申购产品收益率的影响因素

(1)新股中签率:与股本大小成正比,与申购资金规模呈反比。

(2)上市首日平均涨幅。上市首日涨幅与发行市盈率高低、股本大小成反比,与大盘走势成正比。

(3)其他因素。主要包括闲置资金的使用等

3.增强型新股申购理财产品

该类产品主要为增强信托资金的使用效率。

在新股发行空当,产品可投资于债券、回购、贷款信托、票据信托等固定收益类产品。

最初的增强型产品主要是增加各个银行的信贷资产的投资。随着资本市场的变化,聚集在一级市场申购新股的资金极其丰富,新股的中签率和收益率越来越低,应运而生的是以新股和可转债、可分离债申购为主要对象的增强型新股申购理财产品。

4.风险状况

(1)系统性风险(表现)

由于我国新股发行上市存在一定的供不应求现象,所以形成了新股申购的无风险套利。

一旦新股发行制度发生重要改革,或者资本市场运行格局、资金的供给情况、新股发行速度和数量等系统性因素发生变化,会带来收益上的风险。

(2)网下申购的流动性风险

对于网上申购的股份,在股票上市首日即可上市交易,而对于机构投资者配售的网下申购部分则要有3个月的锁定期,这一规定给网下申购的新股带来相当大的流动性风险及收益风险。

【例题】下列哪些理财产品为增强型新股申购理财产品的主要申购对象( )。

A.贷款信托、可转债、认股权证

B.票据信托、可分离债、认股权证

C.新股、可转债、可分离债

D.新股、可分离债、认股权证

『正确答案』C

『答案解析』随着资本市场的变化,聚集在一级市场申购新股的资金极其丰富,新股的中签率和收益率越来越低,各家银行开始在收益率上做文章,应运而生的是以新股和可转债、可分离债申购为主要对象的增强型新股申购理财产品。

(五)结构型理财产品

1.概念

结构型理财产品是运用金融工程技术、将存款、零息债券等固定收益产品与金融衍生品(如远期、期权、掉期等)组合在一起而形成的一种新型金融产品。

结构型产品已经成为当今国际上发展最迅速、最具潜力的业务之一。

2.结构型理财产品的主要类型

结构型理财产品的回报率通常取决于挂钩资产(挂钩标的)的表现。根据挂钩资产的属性,结构型理财产品大致可以细分为外汇挂钩类、指数挂钩类、股票挂钩类和商品挂钩类等

3.外汇挂钩类理财产品

(1)定义

外汇挂钩类产品的回报率取决于一组或多组外汇的汇率走势,即挂钩标的是一组或多组外汇的汇率。

通常挂钩的一组或多组外汇的汇率大都依据东京时间下午3时整在路透社或彭博社相应外汇展示页中的价格而厘定。

(2)期权拆解

对于外汇挂钩结构型理财产品的大多数结构形式而言,目前较为流行的是看好/看淡,或区间式投资。基本上都可以有一个或一个以上的触及点。

①一触即付期权

是指在一定期间内,若挂钩外汇在期末触碰或超过银行所预先设定的触及点,则买方将可获得当初双方所协定的回报率。

假设:A银行在市场上发行了一个投资期3个月的看好美元/日元的产品,银行将设定一个触发汇率,到期时如最终汇率收盘价高于触发汇率,则总回报=投资金额×(1+潜在回报率),否则总回报=投资金额×(1

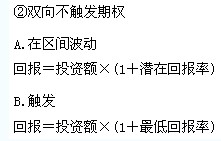

②双向不触发期权

是指在一定投资期内,若挂钩外汇在整个期间未曾触及买方所预先设定的两个触及点,则买方可获得协定的回报率。

按照该产品的结构,银行将设定两个触发汇率,即触发汇率上限和触发汇率下限。在整个投资期内,如汇率收盘价高于触发汇率上限或低于触发汇率下限,总回报=保证投资金额×(1+最低回报率);否则,即汇率收盘价格始终在触发汇率上限和触发汇率下限区间内波动,总回报=保证投资金额×(1+潜在回报率)。

③风险状况

外汇挂钩保本产品有投资风险,不应视为定期存款的替代品:

<1>流动性风险:一般该类产品都有预设投资期;

<2>集中投资风险:过度集中于某一类产品(区域行业)

<3>汇率风险:投资的基准货币非本币时存在汇率风险;

<4>提前终止的风险:客户不可提前终止,但银行拥有唯一的、绝对的提前终止权利;

<5>未成功认购风险:银行享有审批申请的全部权利,在起始日前,银行有权拒绝投资的申请;

<6>不保证收益风险:到期保本,不定有收益,同时到期前无任何定期收益。

【例题】一定投资期间内,若挂钩外汇在整个期间未曾触及买方所预先设定的两个触及点,则买方将可以获得当初双方所协定的回报率的是( )。

A.一触即付期权

B.二触即付期权

C.双向不触发期权

D.单项不触发期权

『正确答案』C

4.利率/债券挂钩类理财产品

(1)定义

利率挂钩类理财产品与境内外货币的利率相挂钩,产品的收益取决于产品结构和利率走势。

债券挂钩类理财产品主要是在货币市场和债券市场上进行交换和交易,并由银行发行的理财产品。特点是收益不高,但非常稳定,期限固定,不得提前支取。

(2)挂钩标的

对于利率/债券挂钩类产品,挂钩标的可以是一组或多组利率/债券。

①伦敦银行同业拆放利率

伦敦银行同业拆放利率(London Inter-bank Offer Rate,LIBOR)是全球贷款方及债券发行人的普遍参考利率,是目前国际间最重要的和最常见的市场基准利率。

该利率一般分为贷款利率和存款利率。一般报出的利率有隔夜(两个工作日)、7天、1个月、3个月、6个月和1年期的。参与该市场活动的其他金融机构,以此为基础确定自己的利率。

②国库券

国库券是国家财政当局为弥补国库收支不平衡而发行的政府债券,债务人是国家,还款保证是财政收入,几乎不存在信用违约风险,是金融市场风险最小的信用工具。

国库券利率是市场利率变动情况的集中反映。

我国国库券的期限最短为1年,西方国家一般分为3个月、6个月、9个月和1年期四种。

③公司债券

是股份公司发行的一种债务凭证,承诺在未来的特定日期,偿还本金并按事先的约定支付利息。

【例题】利率/债券挂钩类理财产品的挂钩标的一般不包括( )。

A.Libor B.国库券 C.公司债券 D.可转债

『正确答案』D

5.股票挂钩类理财产品

(1)定义

股票挂钩类理财产品又称联动式投资产品,是指通过金融工程技术,针对投资者对资本市场的不同预期,以拆解或组合衍生性金融产品(如股票、一篮子股票、指数等),并搭配零息债券的方式组合而成的各种报酬形态的金融产品。

(2)挂钩标的

①单只股票

②股票篮子

(3)期权拆解

股票挂钩类产品通常可以被分解为一系列的期权:

①认沽行使价:

赋予认沽权证持有者在到期日或到期前,根据若干转换比率,以行使价出售相关股票或收取适当差额付款的权利。

②认购行使价:

赋予认购权证持有者在到期日或到期前,根据若干转换比率,以行使价买入相关股票或收取适当差额付款的权利。

6.QDII基金挂钩类理财产品

(1)定义

QDII合格境内机构投资者,是指在一国境内设立,并经该国有关部门批准可以从事境外证券市场有价证券投资的基金。

补充小知识:

QFII合格境外机构投资者,是指在境外设立,并经我国有关部门批准可以从事境内证券市场有价证券投资的基金。

(2)挂钩标的

①基金

投资者通过基金将分散的资金集中起来,交由专业托管人和管理人进行托管、管理,投资于股票、债券、外汇、货币、实业等领域,以尽可能减少风险并获取收益。

②交易所上市基金(Exchanges Traded Fund,ETF)

ETF本质上属于开放式基金,其本身有三个鲜明特点:

<1>可以在交易所挂牌买卖

<2>属于指数型开放式基金,在交易所挂牌,交易便利;

<3>投资者只能用于指数对应的一篮子股票申购或者赎回ETF,而不是现有开放式基金的以现金申购赎回。

7.结构型理财产品的主要风险

(1)挂钩标的物的价格波动

由于结构性产品的浮动收益部分来源于其所挂钩的标的资产的价格变动,因此,影响标的资产价格的诸多因素都成为结构型理财产品的风险因素。

(2)本金风险

通常结构型理财产品的保本率直接影响其最高收益率,因此,结构型产品的本金是有部分风险的。

(3)收益风险

由于结构型理财产品的收益必须完全符合其产品说明书所约定的条件,也就是说期权的执行是基于一定的标准,所以结构型理财产品的收益实现通常是两点或是点状分布,从而使得结构型理财产品的收益往往是有或者无,而没有中间水平。

(4)流动性风险

结构型产品通常是无法提前终止的,其终止是事先约定的条件发生才出现,因此结构性产品的流动性不及其他银行理财产品。

【例题】直接造成结构性产品浮动收益部分变化的是( )。

A.央行公布的贷款基准利率 B.市场利率

C.所挂钩的资产的利息 D.所挂钩的资产价格波动

『正确答案』D

『答案解析』由于结构性产品的浮动收益部分来源于其所挂钩的标的资产的价格变动。因此,影响标的资产价格的诸多因素都成为结构型理财产品的风险因素。

但直接造成结构性产品浮动收益部分变化的是标的资产价格波动。

银行从业资格考试发展前景 | 银行从业资格考试取得证书有何意义

更多信息请关注:银行从业资格考试频道 银行从业资格考试论坛

最新资讯

- 2021年银行从业资格《银行管理》知识点:银行对消费者的主要义务2021-04-30

- 2021年银行从业资格《公司信贷》知识点:波特五力模型2021-04-30

- 2021年银行从业资格《个人贷款》知识点:个人贷款押品管理2021-04-30

- 2021年银行从业资格《风险管理》知识点:融资流动性风险(负债角度)2021-04-30

- 2021年银行从业资格《个人理财》知识点:信托计划2021-04-30

- 2021年银行从业资格《法律法规》知识点:银行业消费者权益保护概况2021-04-30

- 2021年银行从业资格《银行管理》知识点:银行业消费者的主要权利2021-04-29

- 2021年银行从业资格《公司信贷》知识点:行业风险的产生2021-04-29

- 2021年银行从业资格《个人贷款》知识点:农户贷款2021-04-29

- 2021年银行从业资格《风险管理》知识点:市场流动性风险(资产角度)2021-04-29

打卡人数

打卡人数