初级会计职称考试《经济法基础》第六章第四节:土地增值税法律制度

套餐推荐:初级会计职称无纸化题库练习|直播保过班热招中|初级会计老师团 通关不难| 招生计划

热点专题:准考证打印| 考试时间 |初级会计职称证书|教材领取

>>2014年初级会计职称《经济法基础》1-7章知识点汇总<<

2014年初级会计职称考试考生进入备考阶段。环球网校为大家分享了初级会计职称《初级经济法基础》考点,随后还会有经典试题与备考技巧,敬请期待!

土地增值税法律制度

一、土地增值税纳税人

土地增值纳税人是指转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人。

转让方将不动产所有权、土地使用权转让给承受方:转让方交营业税、城建税、教育费附加、印花税、土地增值税、所得税;承受方交契税、印花税。

二、土地增值税征税范围

土地增值税的基本征税范围包括转让国有土地使用权和地上建筑物及其附着物连同国有土地使用权一并转让以及存量房地产买卖。

1.征税范围的一般规定:

(1)土地增值税只对转让国有土地使用权的行为征税,对出让国有土地使用权的行为不征税;

(2)土地增值税既对转让土地使用权的行为征税,也对转让地上建筑物及其他附着物产权的行为征税;

(3)土地增值税只对有偿转让的房地产征税,对以继承、赠与等方式无偿转让的房地产,不予征税。

土地增值税的征税范围具有“国有”、“转让”、“取得收入”三个关键特征。

2.征税范围的具体和特殊规定

征收土地增值税:

(1)出售国有土地使用权;

(2)取得土地使用权后进行房屋开发建造然后出售的;

(3)存量房地产买卖;

(4)抵押期满以房地产抵债(发生权属转让);

(5)单位之间交换房地产(有实物形态收入);

(6)投出方或接受方属于房地产开发的房地产投资;

(7)投资联营后将投入的房地产再转让的;

(8)合作建房建成后转让的。

不征收土地增值税:

(1)出让国有土地的行为;

(2)继承、赠与等方式无偿转让的房地产;

(3)将房屋产权、土地使用权赠与直系亲属或承担直接赡养义务人的行为;

(4)通过中国境内非营利的社会团体、国家机关将房屋产权、土地使用权赠与教育、民政和其他社会福利、公益事业。

(5)以房地产进行投资、联营的,投资、联营的一方以土地(房地产)作价入股进行投资或作为联营条件,将房地产转让到所投资、联营的企业中时,暂免征收土地增值税(非房地产企业);

(6)房地产开发企业将开发的部分房地产转为企业自用或用于出租等商业用途;

(7)个人之间互换自有居住用房地产;

(8)合作建房,建成后按比例分房自用的;

(9)房地产的出租;

(10)对房地产的抵押,在抵押期间不征收土地增值税;

(11)企业兼并转让房地产;房地产的代建房行为;房地产的重新评估。

三、土地增值税税率

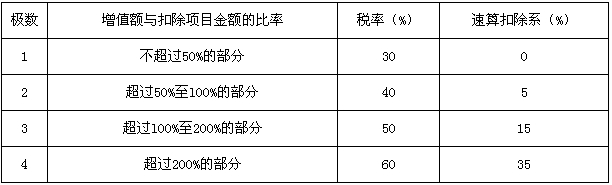

土地增值税税率实行四级超率累进税率即以纳税对象数额的相对率为累进依据,按超累方式计算应纳税额的税率。

四、土地增值税的计税依据

土地增值税的计税依据是对有偿转让国有土地使用权及地上建筑物和其他附着物等产权的单位和个人征收的一种税。

增值额的计算公式为:增值额=转让房地产取得的收入一扣除项目

(一)转让房地产取得的收入

纳税人转让房地产取得的收入,包括转让房地产的全部价款及有关的经济收益;从收入的形式来看,包括货币收入、实物收入和其他收入。

(二)扣除项目及其金额

1.取得土地使用权所支付的金额(适用新建房转让和存量房地产转让):包括地价款和取得使用权时按政府规定缴纳的费用。

2.房地产开发成本(适用新建房转让):包括土地征用及拆迁补偿费、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用

3.房地产开发费用(适用新建房转让)

(1)纳税人能按转让房地产项目分摊利息支出并能提供金融机构贷款证明的:

最多允许扣除的房地产开发费用=利息+(取得土地使用权所支付的金额+房地产开发成本)×5%以内

(2)纳税人不能按转让房地产项目分摊利息支出或不能提供金融机构贷款证明的:最多允许扣除的房地产开发费用=(取得土地使用权所支付的金额+房地产开发成本)×10%以内

4.与转让房地产有关的税金(适用新建房转让和存量房地产转让):包括营业税、城建税、印花税。教育费附加视同税金扣除。

5.财政部规定的其他扣除项目(适用新建房转让)

从事房地产开发的纳税人可加计扣除=(取得土地使用权所支付的金额+房地产开发成本)×20%

(1)此项加计扣除针对房地产开发企业有效,非房地产开发企业不享受此项政策;(2)取得土地使用权后未经开发就转让的,不得加计扣除。

6.旧房及建筑物的扣除金额。

7.计税依据的特殊规定。

全国会计资格评价网:开通2014初级会计职称无纸化考试操作指南、答题演示、练习系统通知

如果您在此过程中遇到任何疑问,请登录环球网校会计职称频道及论坛,随时与广大考生朋友们一起交流!

五、土地增值税应纳税额的计算

土地增值税税额计算公式《土地增值税暂行条例》,土地增值税按照纳税人转让房地产所取得的增值额和规定的税率计算征收。

1.计算公式

应纳税额=Σ(每级距的增值额×适用税率)

2.计算步骤

(1)计算转让房地产取得的收入(货币收入、实物收入)

(2)计算扣除项目

①取得土地使用权支付的金额

②开发土地的成本、费用

③新建房及配套设施的成本、费用或者旧房及建筑物的评估价格

④与转让房地产有关的税金

与转让房地产有关的税金包括:营业税、城市维护建设税、印花税、教育费附加。

(3)计算增值额=转让房地产的收入-扣除项目

(4)计算增值额÷扣除项目的比率

(5)计算土地增值税的应纳税额

六、土地增值税税收优惠

1.纳税人建造普通标准住宅出售,增值额未超过扣除项目金额20%的,予以免税;超过20%的,应按全部增值额缴纳土地增值税。

2.因国家建设需要依法征用、收回的房地产,免征土地增值税。

3.企事业单位、社会团体以及其他组织转让旧房作为廉租住房、经济适用住房房源且增值额未超过扣除项目金额20%的,免征土地增值税。

4.居民个人转让住房免征土地增值税。

七、土地增值税征收管理

(一)土地增值税纳税申报程序

1.纳税人应在转让房地产合同签订后7日内,到房地产所在地主管税务机关办理纳税申报。

2.纳税人采取预售方式销售房地产的,对在项目全部竣工结算前转让房地产取得的收入,税务机关可以预征土地增值税,之后办理纳税清算后,多退少补。

(二)土地增值税纳税清算

1.土地增值税的清算条件

提示:区分“应当清算”和“可要求清算”

(1)符合下列情形之一的,纳税人应当进行土地增值税的清算:

①房地产开发项目全部竣工、完成销售的;

②整体转让未竣工决算房地产开发项目的;

③直接转让土地使用权的。

(2)符合下列情形之一的,主管税务机关可以要求纳税人进行土地增值税清算:

①已竣工验收的房地产开发项目,已转让的房地产建筑面积占整个项目可售建筑面积的比例在85%以上,或该比例虽未超过85%,但剩余的可售建筑面积已经出租或自用的;

②取得销售(预售)许可证满三年仍未销售完毕的;

③纳税人申请注销税务登记但未办理土地增值税清算手续的;

④省级税务机关规定的其他情况。

(三)纳税地点

土地增值税纳税人发生应税行为应向房地产所在地主管税务机关缴纳税款。

全国会计资格评价网:开通2014初级会计职称无纸化考试操作指南、答题演示、练习系统通知

如果您在此过程中遇到任何疑问,请登录环球网校会计职称频道及论坛,随时与广大考生朋友们一起交流!

最新资讯

- 【考前救命讲义】2024年初级会计职称考前五页纸汇总2024-05-16

- 【考前突击】2024年初级会计《经济法基础》考前10页纸免费下载2024-05-15

- 【考前突击】2024年初级会计实务考前5页纸免费下载2024-05-15

- 考前突击!2024年初级会计《经济法基础》高频考点狂背2024-05-15

- 考前救急!2024年初级会计实务高频考点速记2024-05-15

- 考前抢分资料-2024年初级会计经济法基础考点203个2024-04-18

- 考前干货:2024年初级会计实务122个考点 教你快速掌握考点2024-04-18

- 24年初级会计实务考试的考点:第十章第三节政府决算报告和财务报告2024-04-09

- 24年初级会计实务重点章节知识点:非财政拨款结转结余的核算2024-04-09

- 24年初级会计考试会计实务考点:净资产业务及资产业务2024-04-09

打卡人数

打卡人数