2013年经济师考试《中级金融》辅导笔记:“利率与金融资产定价(6)”

二、资产定价理论

(一)有效市场理论

1.有效市场假说主要研究信息对证券价格的影响。

就资本市场而言,如果资产价格反映了所能获得的全部信息,那么,资本市场是有效的。

2.按照市场价格反映信息的程度将市场分类:

(1)弱式有效市场

即当前市场价格完全反映了过去(历史)的信息。新信息会带来价格的变动。掌握过去信息不能预测未来的价格变动。

(2)半强式有效市场

指证券当前价格不仅反映所有历史信息,还反映公开信息。投资者无法凭借公开信息获利。(但可凭内幕信息获利)

(3)强式有效市场

即证券当前的市场价格反映了所有历史的、公开的、内幕信息,任何投资者都只能获得平均收益,不可能凭借信息优势获得超额收益。

(二)资本资产定价理论(CAPM)

基本假设:

(1)投资者根据投资组合在单一投资期内的预期收益率和标准差来评价其投资组合;

(2)投资者追求效用最大化;

(3)投资者是厌恶风险的;

(4)存在一种无风险利率,可以借入或借出任意数额的无风险资产;

(5)税收和交易费用都忽略不计。

1.资本市场线――有效组合的定价线

(1)资本市场线的构造

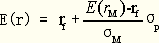

资本市场线(CML)只表明有效组合的期望收益率和标准差(表示风险)之间的一种简单的线性关系的一条射线。

市场组合:由所有证券构成的组合,组合中每一种证券的投资比例为其相对市值。

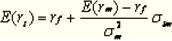

其中:  为无风险收益率,

为无风险收益率,  为市场投资组合的预期收益,

为市场投资组合的预期收益,  为市场投资组合的标准差,

为市场投资组合的标准差,  为任意有效投资组合的标准差。

为任意有效投资组合的标准差。

CML上的任一点是由无风险资产和市场组合的再组合。

(2)资本市场线的含义

任一有效组合的预期收益率由两部分构成:①无风险利率  ,是对推迟即期消费的补偿,体现了货币的时间价值;②风险溢价,即对组合承担风险 的补偿,而

,是对推迟即期消费的补偿,体现了货币的时间价值;②风险溢价,即对组合承担风险 的补偿,而  为单位风险的补偿,即风险的价格。

为单位风险的补偿,即风险的价格。

有效组合的风险溢价:

CML表明:预期收益与风险正相关,即要谋求高收益,只能通过承担更大风险来实现。

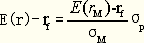

(补充)例:如果市场组合的期望收益率为12%,无风险收益率为7%,市场组合的标准差为20%,则资本市场线如何确定?

【正确答案】

2.证券市场线――任意证券/组合的定价线

SML揭示了市场上所有风险性资产(单个资产)的均衡期望收益率与风险之间的关系。

(1)证券市场线的表达

(基于对市场组合方差的分解)因为单个证券对市场组合风险的贡献大小取决于该证券与市场组合的协方差大小,因此单个证券的相对风险由:  来衡量。

来衡量。

其中为市场组合(证券市场上所有证券组成的证券组合)风险;为单个证券与市场组合的协方差。

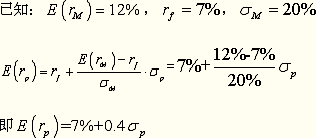

因此,单个证券预期收益率由:

来决定。或:

(2)证券市场线的含义

任一风险证券/组合的预期收益率由两部分构成:①无风险利率

,是对推迟即期消费的补偿,体现了货币的时间价值;②风险溢价,即对组合承担风险(βi)的补偿,而

为市场组合的风险溢价(单位系统风险的补偿)。

单个证券的风险溢价:

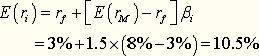

例:某公司β系数为1.5,市场组合的收益率为8%,当前无风险利率为3%,则该公司股票的预期收益率为:

【正确答案】

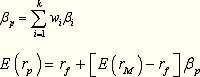

(3)投资组合的

和预期收益率

3.系统风险和非系统风险

总风险=系统风险+非系统风险

(1)系统风险是由宏观经济营运状况或市场结构所引致的风险,不可以通过风险分散规避的风险。资产定价模型中提供了测度系统风险的指标,即风险系数β。

(2)非系统风险指具体经济单位自身投资和运营方式所引致的风险,是可以通过风险分散规避的风险,又称特有风险。

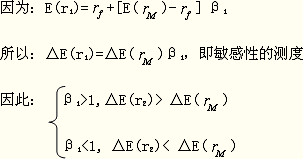

(3)β还可以衡量证券实际收益率对市场投资组合的实际收益率的敏感程度。

如果β>1,说明其收益率大于市场组合收益率,属“激进型”证券;

如果β<1,说明其收益率小于市场组合收益率,属“防卫型”证券;

如果β=1,说明其收益率等于市场组合收益率,属“平均型”证券。

小结:

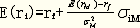

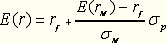

资本市场线――有效组合的定价线:

证券市场线――任意证券/组合的定价线:

(三)期权定价理论

1973年布莱克和斯科尔斯提出了期权定价。

期权定价模型基于无套利均衡的思想。

1.布莱克―斯科尔斯模型的基本假定

(1)无风险利率r为常数

(2)没有交易成本、税收和卖空限制,不存在无风险套利机会

(3)标的资产在期权到期前不支付股息和红利

(4)市场连续交易

(5)标的资产价格波动率为常数

(6)标的资产价格遵从布朗运动

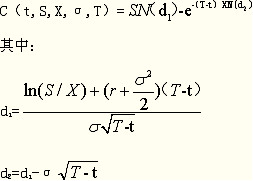

2.布莱克―斯科尔斯模型

如果股票价格变化遵从几何布朗运动,那么欧式看涨期权的价格C为:

式中:S为股票价格,X为期权的执行价格,T-t为期权期限,r为无风险利率,e为自然对数的底,σ为股票价格波动率,N(d1) 和N(d2)为d1和 d2标准正态分布的累积概率。

2013年经济师考试《中级金融》辅导笔记:“利率与金融资产定价(5)”

2013年经济师考试《中级金融》辅导笔记:“利率与金融资产定价(4)”

2013年经济师考试《中级金融》辅导笔记:“利率与金融资产定价(3)”

2013年经济师考试《中级金融》辅导笔记:“利率与金融资产定价(2)”

2013年经济师考试《中级金融》辅导笔记:“利率与金融资产定价(1)”

最新资讯

- 2020年初中级经济师《经济基础》章节考点汇总2019-11-15

- 2019年初中级经济师《工商管理》考点汇总2019-10-17

- 2019年初中级经济师《金融经济》考点汇总2019-10-15

- 2019年初中级经济师《建筑经济》考点汇总2019-10-15

- 2019年初中级经济师《财政税收专业》考点汇总(10月12日更新)2019-10-12

- 2019年初中级经济师《经济基础》考点汇总2019-10-10

- 2019年经济师考试这12个公式必备!2019-09-10

- 2019年全国经济师考试教材正式出版!2019-07-09

- 2019年经济师考试备考必背公式集合汇总2019-04-25

- 2019年经济师考试备考必背公式集合三2019-04-25

打卡人数

打卡人数